Go & Grow. Inwestowanie może być złożonym przedsięwzięciem. Ale – nie musi tak być!

Go & Grow. Inwestowanie może być złożonym przedsięwzięciem. Ale – nie musi tak być!

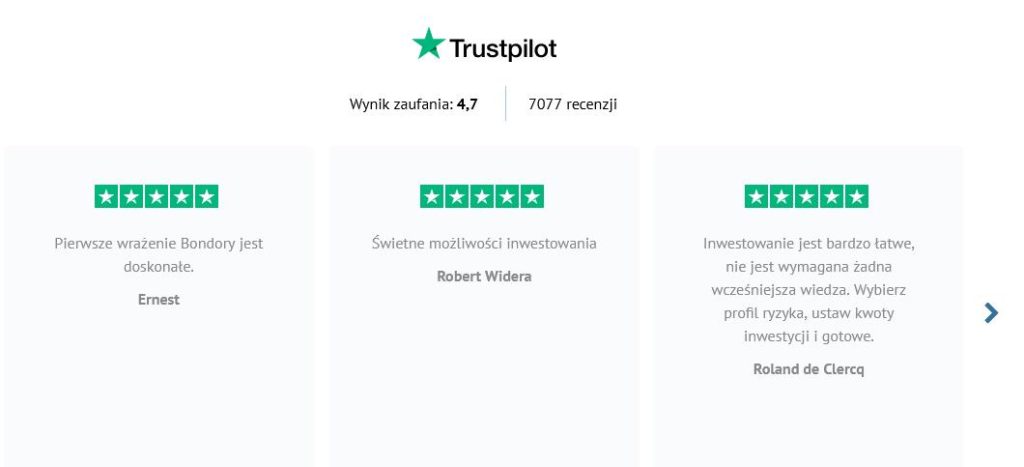

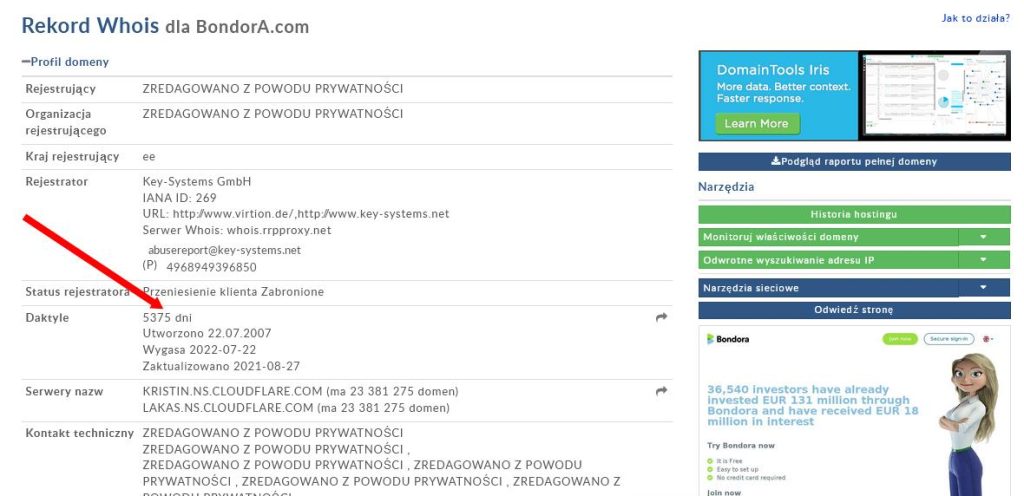

Bondora Go & Grow oferuje łatwy sposób inwestowania bez wcześniejszej wiedzy. Możesz zacząć już za 1 €. Włącz polską wersję strony.

Nie musisz inwestować swoich pieniędzy przez określony czas – masz do nich dostęp, kiedy tylko tego potrzebujesz.

Bondora Capital OÜ

AHTammsaare tee 47, Tallin 11316, Estonia

Estoński numer rejestracyjny: 12831506

Numer VAT UE EE: 101252401

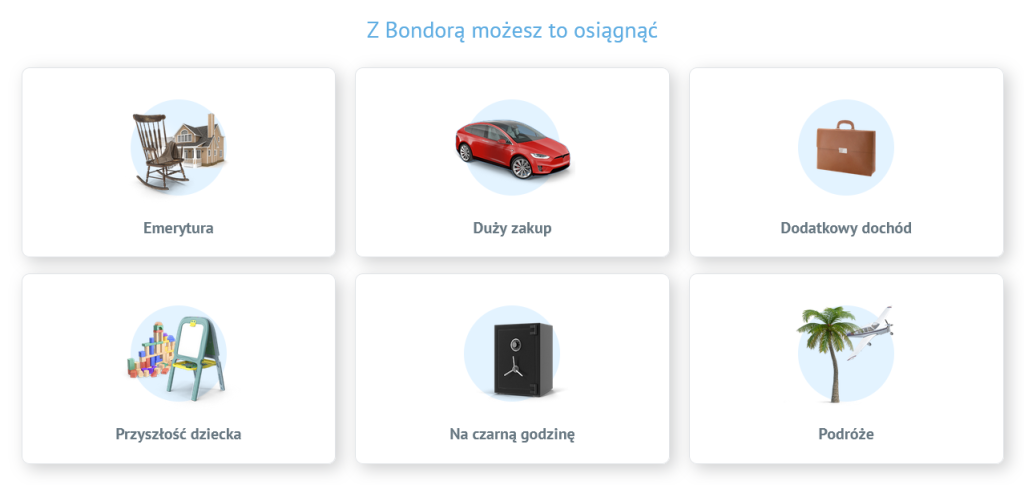

Go & Grow umożliwia realizację najśmielszych marzeń dzięki przełomowym technologiom.

Go & Grow to prosty i efektywny podatkowo sposób inwestowania. Ciesz się szybkim dostępem do swoich pieniędzy.

* Jak w przypadku każdej inwestycji, Twój kapitał jest zagrożony, a inwestycje nie są gwarantowane. Zwrot wynosi do 6,75% rocznie. Przed podjęciem decyzji o inwestycji proszę o zapoznanie się z ich oświadczeniem o ryzyku lub w razie potrzeby skonsultowanie się z doradcą finansowym.

Zacznij już dziś w Bondora. Łatwe automatyczne inwestowanie

13-letnia historia sukcesu

Zainwestuj już od 1 €

Co to jest dochód pasywny?

Coraz więcej osób odkrywa korzyści płynące z dochodu pasywnego. W końcu jest to łatwy sposób na zarabianie pieniędzy. Sprawdź poniżej, jakie możliwości inwestycyjne istnieją dla pasywnego dochodu.

Aby móc sfinansować swoje utrzymanie, każdy jest uzależniony od określonego dochodu. Z reguły dochód przepływa przez pensję lub pensję wypłacaną przez pracodawcę w zamian za wykonaną pracę.

Jednak ten rodzaj dochodu jest ograniczony, ponieważ jest związany z godzinami pracy. Oznacza to: Im więcej czasu pracownik zainwestuje, tym więcej może zarobić. Ponieważ jednak każdy ma do dyspozycji ograniczoną ilość czasu, aktywny dochód również jest ograniczony.

Z drugiej strony dochód pasywny nie jest powiązany z godzinami pracy. Pozwala to na zwiększenie dochodów niezależnie od godzin pracy.

Przykłady możliwości inwestowania w dochód pasywny

Istnieje wiele różnych rodzajów dochodu pasywnego. Oto najczęstsze:

- Dywidendy z akcji

- Odsetki od obligacji i papierów wartościowych

- Dochód pasywny z najmu i dzierżawy nieruchomości i gruntów

- Dochód z tantiem i licencji

Najczęstszym dochodem pasywnym są dywidendy z akcji. Inwestorzy doceniają roczną wypłatę i wysokie zwroty, które wynikają z akcji. Wadą tego dochodu jest to, że jest uważany za bardziej ryzykowny. Ponadto występuje wiele wahań, co oznacza, że dochód pasywny nie jest stały.

Dochód z odsetek od obligacji i papierów wartościowych jest korzystniejszy, ponieważ dochód tutaj pozostaje stały. Jednak zwroty są również znacznie niższe.

Dochód z najmu i najmu jest bardziej dochodowy, a jednocześnie bezpieczniejszy. Jest to długoterminowa okazja inwestycyjna, która obiecuje wysokie zwroty. Wynika to częściowo z faktu, że w wielu regionach wskaźnik czynszów jest wysoki, dzięki czemu możliwy jest wysoki poziom dochodów pasywnych.

Wadą jest to, że zakup nieruchomości wymaga dużej siły nabywczej. W rezultacie tego rodzaju okazja inwestycyjna nie jest tak powszechna, jak inne klasy aktywów.

Równie rzadkie są dochody z tantiem i licencji, ponieważ tutaj wymagany jest pewien talent artystyczny. Bo ten rodzaj dochodu pasywnego powstaje np. ze sprzedaży książek i dzieł sztuki. W związku z tym tantiemy i licencje są zazwyczaj zarezerwowane tylko dla artystów i autorów. Jednak twórcy oprogramowania mogą również korzystać z licencji na swoje programy.

Dochód z portfela a dochód pasywny zewnętrzny

Istnieją dwa rodzaje dochodu pasywnego. Po pierwsze, dochód z portfela. Definiuje to fakt, że najpierw należy zainwestować określoną kwotę. Na przykład akcje reprezentują dochód z portfela.

Z drugiej strony istnieje również dochód zewnętrzny, który wymaga pewnego nakładu pracy. Tak jest na przykład w przypadku książki, którą pisze autor. Na początku musi włożyć trochę pracy, pisząc książkę, aby ostatecznie wygenerować pasywny dochód.

Dla większości ludzi dochód z portfela jest jedyną możliwością inwestycyjną. Dlatego ważne jest, aby zrozumieć i opanować inwestowanie .

Nowoczesna forma dochodu pasywnego: transakcje pieniężne online

Biznes online jest uważany za stosunkowo nowy w porównaniu z innymi klasami aktywów. Często oferują wyższe zwroty niż klasyczne warianty. Tutaj również ryzyko może być wyższe.

Istnieją różne formy możliwości inwestowania online. Na przykład istnieje crowdinvesting, crowdlending i pożyczki typu peer-to-peer (lub zwane pożyczkami P2P).

Dzięki inwestowaniu społecznościowemu inwestor staje się cichym partnerem w firmie. W rezultacie zarabia odsetki od kwoty inwestycji. Istnieje jednak również możliwość czerpania korzyści z sukcesu firmy poprzez wypłatę wyjścia. Istnieje tutaj ryzyko dużej straty, dlatego ryzyko należy rozłożyć.

Zasada crowdlendingu oznacza, że osoby prywatne lub firmy zbierają niewielkie kwoty pieniędzy od dużej liczby osób. Zostaną one spłacone z wysokimi odsetkami po upływie okresu.

To samo dotyczy pożyczek typu peer-to-peer . Jednak nie musi tu być kilku pożyczkodawców, w razie wątpliwości wystarczy jeden. Dobrym przykładem dochodowych pożyczek P2P z szeroką dywersyfikacją ryzyka jest Bondora.

Teoria portfela – zmniejsz ryzyko i zwiększ zwroty

Jako nowoczesny inwestor ważna jest znajomość podstaw inwestowania. Na klasę aktywów zawsze składają się trzy czynniki: płynność, ryzyko i zwroty.

Im bezpieczniejsza inwestycja, tym zazwyczaj niższe zwroty. Stopy zwrotu również spadają, im bardziej płynna jest klasa aktywów.

Więc jeśli chcesz generować wysokie zwroty, powinieneś spodziewać się większego ryzyka. Ryzyko można jednak znacznie zmniejszyć, stosując teorię portfelową. Został on założony przez Harry’ego Markowitza w latach 50. XX wieku i stwierdza, że stosunek ryzyka do zwrotu szeroko zdywersyfikowanej inwestycji jest lepszy niż w przypadku pojedynczej inwestycji.

Dlatego ważne jest, aby współczesny inwestor inwestował w kilka klas aktywów i tworzył szeroki portfel. Proces ten nazywany jest „dywersyfikacją” i ma na celu znaczną poprawę wyników inwestycji.

Przez dziesięciolecia ta teoria była praktycznie testowana i uznawana za poprawną przez wielu inwestorów na całym świecie. Dlatego początkujący powinni zajmować się teorią portfela i rozumieć jej podstawy.

Ponieważ są tu różne opcje dywersyfikacji. Zależy to również od tego, jakim jesteś inwestorem.

Jeśli chcesz dowiedzieć się więcej o teorii portfela i rodzajach inwestycji, przeczytaj następujący artykuł:

Zainwestuj pieniądze – Jak stworzyć swój osobisty portfel

Inwestuj z Bondora – Pasywny dochód z pożyczkami P2P

"Sama wiedza nie wystarczy, trzeba ją jeszcze stosować... Chęci nie wystarczą, trzeba działać." - Autorski blog o możliwościach jakie daje Nam Internet w kwestii technologii, innowacji oraz zarabiania online. Informacje zawarte na blogu e-pasywnezarabianie.pl oraz załącznikach oparte są na danych uzyskanych z ogólnie dostępnych źródeł, nie gwarantują osiągnięcia jakichkolwiek rezultatów i właściciel bloga e-pasywnezarabianie.pl nie ponosi odpowiedzialności za skutki powstałe w wyniku wykorzystania informacji tu zawartych. Publikowane są one w dobrej wierze i wyłącznie w ogólnych celach informacyjnych. Działania podejmowane przez czytelnika, odbywają się wyłącznie na jego własne ryzyko. Żaden z przedstawionych artykułów NIE daje GWARANCJI zysku ani odzyskania wpłaconych pieniędzy. Pieniądze te NIE są gwarantowane przez jakąkolwiek instytucję lub firmę. Dlatego też i ja nie gwarantuję Ci ani zysku ani odzyskania wkładu. Jeżeli blog przypadł Ci do gustu? Możesz go wesprzeć kilkoma Satoshi: 3HAa6DCoFdQDt2iiqBTS4dvhhGWaxtn8ZR